交增值税的会计分录

曲谱自学网今天精心准备的是《交增值税的会计分录》,下面是详解!

本月交纳上月的增值税会计分录怎么处理

本月交纳上月的增值税会计分录分三步处理:

1、上月收到收入的时候:借:银行存款 贷:主营业务收入 应交税金-应交增值税-销项税

2、上月月底的时候(将应交增值税转为应交税费-未交增值税):借:应交税金-应交增值税-销项税 贷:应交税费-未交增值税

同时:如果是一般纳税人,有进项税额的情况下,进项税额可以抵扣,所以将应交增值税-销项税减掉应交增值税-进项税的差额转到应交税费-未交增值税即可;

分录如下: 借:应交税金-应交增值税-销项税 贷:应交税金-应交增值税-进项税 应交税费-未交增值税

3、本月缴纳增值税以后,做会计分录 借:应交税费-未交增值税 贷:银行存款

做好这三步就可以做好增值税交税工作。

扩展资料:

增值税是对销售货物或者提供加工、修理修配劳务以及进口货物的单位和个人就其实现的增值额征收的一个税种。增值税已经成为中国最主要的税种之一,增值税的收入占中国全部税收的60%以上,是最大的税种。增值税由国家税务局负责征收,税收收入中50%为中央财政收入,50%为地方收入。进口环节的增值税由海关负责征收,税收收入全部为中央财政收入。

营业税改增值税的征收范围如下所示:

一、征收范围

营业税改增值税主要涉及的范围是交通运输业以及部分现代服务业;

交通运输业包括:陆路运输、水路运输、航空运输、管道运输。

现代服务业包括:研发和技术服务、信息技术服务、文化创意服务、物流辅助服务、有形动产租赁服务、鉴证咨询服务。

二、营业税改增值税税率

1、改革之后,原来缴纳营业税的改交增值税,增值税增加两档低税率6%(现代服务业)和11%(交通运输业)。

营业税改增值税主要涉及范围:交通运输业和部分现代服务业,交通运输业包括:陆路运输、水路运输、航空运输、管道运输。现代服务业包括:研发和技术服务、信息技术服务、文化创意服务、物流辅助服务、有形动产租赁服务、鉴证咨询服务。

根据上海试点的经验,改革之后企业的税负有所降低。营业税是按收入全额计算缴纳税金的,改成增值税之后,可以扣除一些成本及费用,实际上可以降低税负。

改革试点行业总体税负不增加或略有下降。对现行征收增值税的行业而言,无论在上海还是其他地区,由于向试点纳税人购买应税服务的进项税额可以得到抵扣,税负也将相应下降。

12万户试点企业中,对3.5万户一般纳税人而言,由于引入增值税抵扣,与原营业税全额征收相比,税负会有所减少甚至大幅降低;对8.5万户小规模纳税人而言,营业税改增值税后,实行3%的征收率,较原先营业税率要低2个百分点。改革的确存在个别企业税负增加的情况。

参考资料:百度百科-增值税

交增值税 会计分录

这个月进项1万销项2万交了1万的增值税分录怎么编呀。...

这个月

进项 1万

销项 2万

交了1万的增值税

分录怎么编呀。

企业交增值税,涉及计算增值税再到交费,全过程会计处理分录为:

1、上月计算收入的时候

借:银行存款

贷:主营业务收入

应交税金-应交增值税-销项税

2、上月末的时候,将应交增值税转为应交税费-未交增值税

借:应交税金-应交增值税-销项税

贷:应交税费-未交增值税

3、应交税费-未交增值税的计算方法:如果是一般纳税人,有进项税额的情况下,进项税额可以抵扣,所以将应交增值税-销项税减掉应交增值税-进项税的差额转到应交税费-未交增值税即可。

借:应交税金-应交增值税-销项税

贷:应交税金-应交增值税-进项税

应交税费-未交增值税

3、本月缴纳增值税以后,做会计分录

借:应交税费-未交增值税

贷:银行存款

扩展资料:

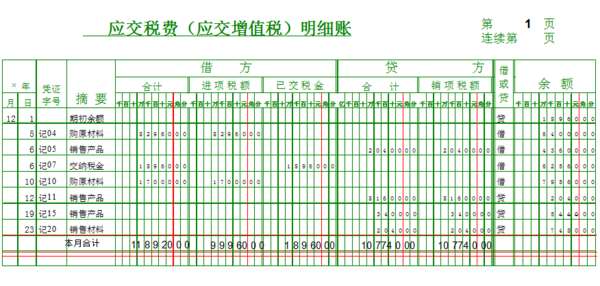

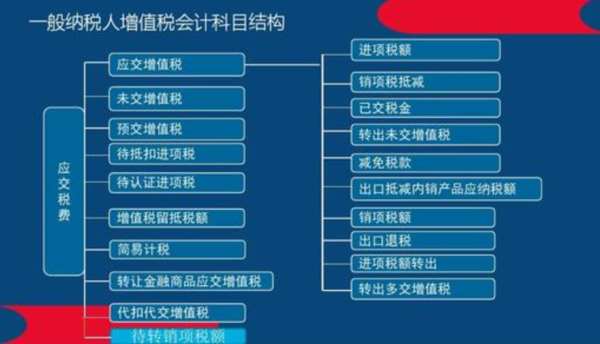

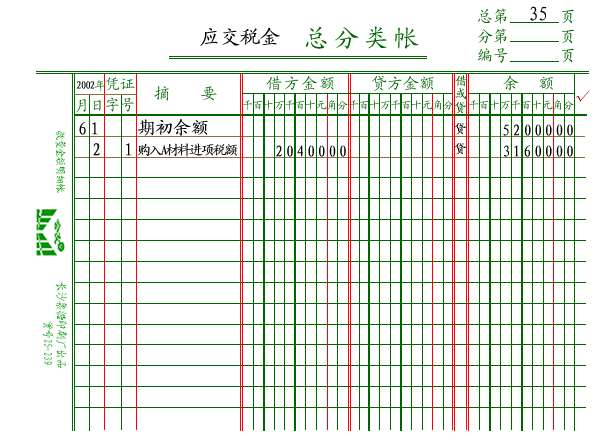

应交增值税账簿设置

为了核算企业应交增值税的发生、抵扣、进项转出、计提、交纳、退还等情况,应在“应交税金”科目下设置“应交增值税”和“未交增值税”两个明细科目。

1、一般纳税人在“应交税金—应交增值税”明细账的借、贷方设置分析项目,在借方分析栏内设“进项税额”、“已交税金”、“转出未交增值税”等项目;在贷方分析栏内设“销项税额”、“出口退税”、“进项税额转出”、“转出多交增值税”等项目。

2、一般纳税人在应交税金下设置“未交增值税”明细账,将多缴税金从“应交增值税”的借方余额中分离出来,解决了多缴税额和未抵扣进项税额混为一谈的问题,使增值税的多缴、未缴、应纳、欠税、留抵等项目一目了然,为申报表的正确编制提供了条件。

3、在“应交税金——应交增值税”科目下还需设“转出未交增值税”和“转出多交增值税”专栏,分别记录一般纳税企业月终转出未交或多交的增值税。

参考资料:百度百科-应交增值税

本月计提增值税的会计分录怎么做

借:应交税费-应交增值税(转出未交增值税)贷:应交税费-未交增值税还是借:主营业务税金及附加贷:应交增值税-未交增值税哪个分录对请指教谢谢...

借:应交税费-应交增值税(转出未交增值税)贷:应交税费-未交增值税 还是 借:主营业务税金及附加 贷:应交增值税-未交增值税 哪个分录对 请指教 谢谢

1、期末计提会计分录

借:应交税费-应交增值税(转出未交增值税)

贷:应交税费-未交增值税

2、实际缴纳

借:应交税费-应交增值税(已交税金)

贷:银行存款

3、对于企业当期多交的增值税

借:应交税费-未交增值税

贷:应交税费-应交增值税(转出多交增值税)

4、缴纳以前期间增值税额时

借:应交税费-未交增值税

贷:银行存款

扩展资料:

应交税费核算规定如下:

①、本科目核算企业按照税法规定计算应交纳的各种税费,包括增值税、消费税、营业税、所得税、资源税、土地增值税、城市维护建设税、房产税、土地使用税、个人所得税、车船税、教育费附加、矿产资源补偿费等。

②、按规定计算确定的应交矿产资源补偿费、房产税、车船税、土地使用税、印花税等借记管理费用,贷记“应交税费”科目。

借:管理费用

贷:应交税费-

根据财会[2016]22号文件规定,全面试行营业税改征增值税后,“营业税金及附加”科目名称调整为“税金及附加”科目,该科目核算企业经营活动发生的消费税、城市维护建设税、资源税、教育费附加及房产税、土地使用税、车船使用税、印花税等相关税费;

调整后,发生的房产税、车船税、土地使用税、印花税等相关税费,借记税金及附加科目。

借:税金及附加

贷:应交税费-

③、本科目应当按照应交税费的税种进行明细核算。

应交增值税还应分别“进项税额”、“销项税额”、“出口退税”、“进项税额转出”、“已交税金”等设置专栏进行明细核算。

参考资料来源:百度百科-应交税费

缴纳增值税的会计分录怎么做?

一、计算公式:

应交增值税=销项税额-(进项税额-进项税额转出)-出口抵减内销产品应纳税额-减免税款+出口退税

二、会计分录:

1、月底,进项税额大于销项税额,不进行账务处理,直接作为留抵税额;

2、月底,销项税额大于进项税额:

(1)计算应交增值税:

销项税额-进项税额-以前留抵进项税额=本期应交增值税

(2)结转:

借:应交税金-应交增值税-转出未交增值税

贷:应交税金-应交增值税-未交税金

(3)缴纳:

借:应交税金-应交增值税-未交税金

贷:银行存款

扩展资料

根据会计分录涉及账户的多少,可以分为简单分录和复合分录。

简单分录是指只涉及两个账户的会计分录,即一借一贷的会计分录;

复合分录是指涉及两个(不包括两个)以上账户的会计分录

层析法

层析法是指将事物的发展过程划分为若干个阶段和层次,逐层递进分析,从而最终得出结果的一种解决问题的方法。利用层析法进行编制会计分录教学直观、清晰,能够取得理想的教学效果,其步骤如下:

1、分析列出经济业务中所涉及的会计科目。

2、分析会计科目的性质,如资产类科目、负债类科目等。

3、分析各会计科目的金额增减变动情况。

4、根据步骤2、3结合各类账户的借贷方所反映的经济内容(增加或减少),来判断会计科目的方向。

5、根据有借必有贷,借贷必相等的记账规则,编制会计分录。

此种方法对于学生能够准确知道会计业务所涉及的会计科目非常有效,并且较适用于单个会计分录的编制。

业务链法

所谓业务链法就是指根据会计业务发生的先后顺序,组成一条连续的业务链,前后业务之间会计分录之间存在的一种相连的关系进行会计分录的编制。

此种方法对于连续性的经济业务比较有效,特别是针对于容易搞错记账方向效果更加明显。

记账规则法

所谓记账规则法就是指利用记账规则“有借必有贷,借贷必相等”进行编制会计分录。

参考资料来源:百度百科 会计分录

增值税的附加税都有什么?其会计分录如何做?

城建税、教育费附加、地方教育费如何计提?...

城建税、教育费附加、地方教育费如何计提?

城建税、教育费附加费、地方规定的费(例如堤防费、地方教育费等)

教育费附加按实际缴纳的增值税的3%缴纳。

地方规定的附加费按各地规定的比例缴纳,国家没有统一规定。

城建税的税率则要根据纳税人所在地。在市区的为7%;在县城、镇的为5%;在市区、县城、镇以外的为1%。

分录:

借:营业税金及附加

贷:应交税费——城建税

应交税费——教育费附加

应交税费——其他地方税费

计提时:

借 :主营业务税金及附加-城建税

主营业务税金及附加-教育费

主营业务税金及附加-地方教育费附加

贷:应交税金-城建税

其他应交款-教育费

其他应交款-地方教育费附加

缴纳时 借:应交税金-城建税

其他应交款-教育费

其他应交款-地方教育费附加

贷:银行存款

扩展资料:

增值税附加税的计提标准

1、增值税附加税分外资企业和内资企业,外资企业是不用交附加税的,内资企业得交。 从2010年12月起,外资企业也需要缴纳附加税

2)内资企业的增值税要交附加税,附加税就是市区按增值税的百分之七计算城建税(县镇按百分之五计算城建税);按百分之三计算教育费附加;按照百分之二计算地方教育费附加。

3)一般纳税人,增值税是销项税减去进项税的差额,销项税按照17%交税。小规模企业,按照3%交增值税。

附加税是随正税按照一定比例征收的税,比如城市维护建设税,就是以增值税、消费税的税额作为计税依据而加征的税种。

附加税还包括在增税征收的同时,对正税额外加征的一部分税收。像是与外商投资企业和外国企业所得税同时征收的地方所得税,是附加于外商投资企业和外国企业所得税。

不缴纳附加税的后果:

1、不但要收滞纳金还要被罚款。对于纳税人而言,附加税也是一种独立的税种,如果不按规定缴纳附加税的结局跟其他税种一样,不仅要补缴税款,还会面临滞纳金和罚款。

2、长期不申报要被税务机关认定为非正常户。长期不申报附加税的,肯定要被税务机关认定为非正常户,非正常户直接被判定为D级纳税人。不但发票领取受限,还要被税务机关纳入重点监控对象,此外税务部门还要同其他相关部门进行联合惩戒。

参考资料:百度百科——增值税附加税

计提增值税怎么做会计分录

增值税是以商品(含应税劳务)在流转过程中产生的增值额作为计税依据而征收的一种流转税。

1、计提时:

借:应交税费-应交增值税(转出未交增值税)

贷:应交税费-未交增值税

2、下月交纳时:

借:应交税费-未交增值税

贷:银行存款

3、如果上月的已缴税金 ,上月交纳时 :

借:应交税费—应交增值税(已交税金)

贷:银行存款

4、月末结转:

借:应交税费-未交增值税

贷:应交税费—应交增值税(已交税金)

扩展资料

增值税是以商品(含应税劳务)在流转过程中产生的增值额作为计税依据而征收的一种流转税。从计税原理上说,增值税是对商品生产、流通、劳务服务中多个环节的新增价值或商品的附加值征收的一种流转税。实行价外税,也就是由消费者负担,有增值才征税没增值不征税。

增值税是对销售货物或者提供加工、修理修配劳务以及进口货物的单位和个人就其实现的增值额征收的一个税种。增值税已经成为中国最主要的税种之一,增值税的收入占中国全部税收的60%以上,是最大的税种。

增值税由国家税务局负责征收,税收收入中50%为中央财政收入,50%为地方收入。进口环节的增值税由海关负责征收,税收收入全部为中央财政收入。

参考资料

百度百科-增值税

应交税金-应交增值税的会计分录应该如何处理

我一般就是这样做的实现销售时借:货币、应收帐款等贷:主营业务收入贷:应交税金-应交增值税(销项税额)购进材料时借:原材料借:应交税金-应交增值税(进项税额)贷:货币、应付帐...

我一般就是这样做的

实现销售时

借:货币、应收帐款等

贷:主营业务收入

贷:应交税金-应交增值税(销项税额)

购进材料时

借:原材料

借:应交税金-应交增值税(进项税额)

贷:货币、应付帐款等

然后下个月交税的时候,直接也是在这个科目,但是有人是要把应交增值税下面的余额结转出来到未交增值税,这样有必要吗

展开

企业应交增值税的发生、抵扣、进项转出、计提、交纳、退还等情况,应在“应交税金”科目下设置“应交增值税”和“未交增值税”两个明细科目核算。

一般纳税人在“应交税金—应交增值税”明细账的借、贷方设置分析项目,在借方分析栏内设“进项税额”、“已交税金”、“转出未交增值税”等项目;在贷方分析栏内设“销项税额”、“出口退税”、“进项税额转出”、“转出多交增值税”等项目。

一般纳税人在应交税金下设置“未交增值税”明细账,将多缴税金从“应交增值税”的借方余额中分离出来,解决了多缴税额和未抵扣进项税额混为一谈的问题,使增值税的多缴、未缴、应纳、欠税、留抵等项目一目了然,为申报表的正确编制提供了条件。

按照您的表述,月末应当还需要编制如下会计分录:

月份终了,企业应将当月发生的应交未交增值税额自“应交增值税”转入“未交增值税”,这样“应交增值税”明细账不出现贷方余额,会计分录为:

借:应交税金—应交增值税(转出未交增值税)

贷:应交税金—未交增值税

次月15日前申报缴纳时

借:应交税金—未交增值税

贷:银行存款

扩展资料:

为了核算企业应交增值税的发生、抵扣、进项转出、计提、交纳、退还等情况,应在“应交税金”科目下设置“应交增值税”和“未交增值税”两个明细科目。

一般纳税人在“应交税金—应交增值税”明细账的借、贷方设置分析项目,在借方分析栏内设“进项税额”、“已交税金”、“转出未交增值税”等项目;在贷方分析栏内设“销项税额”、“出口退税”、“进项税额转出”、“转出多交增值税”等项目。

一般纳税人在应交税金下设置“未交增值税”明细账,将多缴税金从“应交增值税”的借方余额中分离出来,解决了多缴税额和未抵扣进项税额混为一谈的问题,使增值税的多缴、未缴、应纳、欠税、留抵等项目一目了然,为申报表的正确编制提供了条件。

“进项税额”专栏,记录企业购入货物或接受应税劳务而支付的、准予从销项税额中抵扣的增值税额。企业购入货物或接受应税劳务支付的进项税额,用蓝字登记;退回所购货物应冲销的进项税额,用红字登记。

“已交税金”专栏,记录企业已交纳的增值税额。企业已交纳的增值税额用蓝字登记;退回多交的增值税额用红字登记。

“销项税额”专栏,记录企业销售货物或提供应税劳务应收取的增值税额。企业销售货物或提供应税劳务应收取的销项税额,用蓝字登记;退回销售货物应冲销销项税额,用红字登记。

“出口退税”专栏,记录企业出口适用零税率的货物,向海关办理报关出口手续后,凭出口报关单等有关凭证,向税务机关申报办理出口退税而收到退回的税款。出口货物退回的增值税额,用蓝字登记;出口货物办理退税后发生退货或者退关而补交已退的税款,用红字登记。

“进项税额转出”专栏,记录企业的购进货物、在产品、产成品等发生非正常损失以及其他原因而不应从销项税额中抵扣,按规定转出的进项税额。

在“应交税金——应交增值税”科目下还需设“转出未交增值税”和“转出多交增值税”专栏,分别记录一般纳税企业月终转出未交或多交的增值税。

月份终了,企业应将当月发生的应交未交增值税额自“应交税金——应交增值税”科目转入“未交增值税”明细科目,借记“应交税金——应交增值税(转出未交增值税)”科目,贷记“应交税金——未交增值税”科目。

将当月多交的增值税自“应交税金——应交增值税”科目转入“未交增值税”明细科目,借记“应交税金 ——未交增值税”科目,贷记“应交税金——应交增值税(转出多交增值税)”科目。

当月上交当月增值税时,仍应借记“应交税金——应交增值税(已交税金)”科目,贷记“银行存款”科目。

参考资料:百度百科——应交增值税

增值税从计提到下月上缴完整的会计分录

会计分录如下:

1.在月末计提当月应交未交的增值税

借:应交税费——应交增值税(转出未交增值税)

贷:应交税费——未交增值税

如果当月有多交的增值税

借:应交税费——未交增值税

贷:应交税费——应交增值税(转出未交增值税)

2.下月上缴增值税

借:应交税费——未交增值税

贷:银行存款

3、如果上月的已缴税金 ,上月交纳时 :

借:应交税费—应交增值税(已交税金)

贷:银行存款

4、月末结转:

借:应交税费-未交增值税

贷:应交税费—应交增值税(已交税金)

扩展资料:

一、有关增值税计算公式:

1、销售额=含税销售收入/(1+17%)

2、含税销售收入=销售额*(1+17%)

=销售额+销售额*17%

=销售额+销项税(或进项税)

3、销项税额(或进项税额)=含税销售收入/(1+17%)*17%=销售额*17%

4、应交增值税=销项税额-(进项税额-进项税额转出)-出口抵减内销产品应纳税额-减免税款+出口退税

二、财务报表相关项目列示:

“应交税费”科目下的“应交增值税”、“未交增值税”、“待抵扣进项税额”、“待认证进项税额”、“增值税留抵税额”等明细科目期末借方余额应根据情况,在资产负债表中的“其他流动资产” 或“其他非流动资产”项目列示。

“应交税费——待转销项税额”等科目期末贷方余额应根据情况,在资产负债表中的“其他流动负债” 或“其他非流动负债”项目列示;“应交税费”科目下的“未交增值税”、“简易计税”、“

转让金融商品应交增值税”“代扣代交增值税”等科目期末贷方余额应在资产负债表中的“应交税费”项目列示。

参考资料:百度百科-增值税会计处理规定

直接缴纳的增值税应该怎么做分录

事情是这样的,我们有很大的留抵税额,但是国税又要求我们要交税,没做账务处理就去交了1000块钱的增值税,现在税票拿回来了,分录应该怎么做啊,求高手!...

事情是这样的,我们有很大的留抵税额,但是国税又要求我们要交税,没做账务处理就去交了1000块钱的增值税,现在税票拿回来了,分录应该怎么做啊,求高手!

应交增值税=销项税额-(进项税额-进项税额转出)-出口抵减内销产品应纳税额-减免税款+出口退税

会计分录

一、月底,进项税额大于销项税额,不进行账务处理,直接作为留抵税额;

二、月底,销项税额大于进项税额:

1、计算应交增值税:

销项税额-进项税额-以前留抵进项税额=本期应交增值税

2、结转:

借:应交税金-应交增值税-转出未交增值税

贷:应交税金-应交增值税-未交税金

3、缴纳:

借:应交税金-应交增值税-未交税金

贷:银行存款

扩展资料:

《国家税务总局关于增值税一般纳税人认定有关问题的通知》规定:新修订的《中华人民共和国增值税暂行条例实施细则》降低了小规模纳税人标准(以下称新标准),自2009年1月1日起实施。

税务总局正在制定增值税一般纳税人认定管理的具体办法,在该办法颁布之前,为保证新标准的顺利执行,增值税一般纳税人认定工作暂按以下原则办理:

1、现行增值税一般纳税人认定的有关规定仍继续执行。

2、2008年应税销售额超过新标准的小规模纳税人向主管税务机关申请一般纳税人资格认定的,主管税务机关应按照现行规定为其办理一般纳税人认定手续。

3、2009年应税销售额超过新标准的小规模纳税人,应当按照《中华人民共和国增值税暂行条例》及其实施细则的有关规定向主管税务机关申请一般纳税人资格认定。

未申请办理一般纳税人认定手续的,应按销售额依照增值税税率计算应纳税额,不得抵扣进项税额,也不得使用增值税专用发票。

参考资料来源:百度百科-应交增值税

增值税怎么做会计分录

增值税怎么做会计分录...

增值税怎么做会计分录

不管是增值税一般纳税人还是小规模纳税人,交税的分录都是一样的,只不过在计算增值税时有差别。

分录如下:

小规模纳税人支付增值税:

借:应交税费—应交增值税

贷:银行存款

一般纳税人转出及支付增值税:

借:应交税费—应交增值税—转出未交增值税

贷:应交税费—未交增值税

借:应交税费—未交增值税

贷:银行存款

上缴增值税如何做好会计处理

(一)按月缴纳增值税的会计处理

平时,企业在“应交税金-应交增值税”多栏式明细账户中核算增值税业务;月末,结出借、贷方合计和差额(余额,下同)。

若“应交税金-应交增值税”为借方差额,表示本月尚未抵扣的进项税额,应继续留在该账户借方,不再转出;若为贷方差额,表示本月应交增值税税额,通过“应交税金-应交增值税(转出未交增值税)”账户,转入“应交税金-未交增值税”账户的贷方。作会计分录如下:

借:应交税金-应交增值税(转出未交增值税)

贷:应交税金-未交增值税

由于以一个月为纳税期限的企业不存在当月预缴当月税款的情况,月末也不会有多交情况。若月末“应交税金-未交增值税”有借方余额,只能是当月尚未抵扣完的进项税额(以后月份继续抵扣)。

(二)按日缴纳增值税的会计处理

若主管税务机关核定纳税人按日(1、3、5、10、15日)缴纳增值税,则平时按核定纳税期纳税时,属预缴性质;月末,在核实上月应交增值税后,应于下月10日前清缴。

平时,企业在“应交税金-应交增值税”明细账中核算增值税业务。其中,当月上交当月增值税额时,作会计分录如下:

借:应交税金-应交增值税(已交税金)

贷:银行存款(月末,结出该账户借方、贷方合计和差额)。

若“应交税金-应交增值税”账户为贷方差额,表示本月应交未交增值税税额,应转至“应交税金-未交增值税”的贷方,作会计分录如下:

借:应交税金-应交增值税(转出未交增值税)

贷:应交税金-未交增值税

若“应交税金-应交增值税”账户为借方差额,由于月中有预缴税款的情况,故该借方差额不仅可能是尚未抵扣的进项税额,而且还可能包含了多交的部分。多交税额是多少,尚未抵扣额又是多少,一般有以下三种情况:

1.当“应交税金-应交增值税”借方差额大于“已交税金”合计数时,表明当月已交税金全部为多交。同时,两者差额为本月尚未抵扣的进项税额。

[例2]某企业4月份“应交税金-应交增值税”账户资料,如下所示:

借方贷方借或贷余额进项税额2850,销项税额2550,已交税金1200,合计4050,合计2550,借1500,借方差额1500元中包括多交的1200元,税款和留待抵扣的300元,进项税额(2550-2850=-300),多交税额应从“转出多交增值税”账户转至“应交税金-未交增值税”账户的借方,尚未抵扣税额留在“应交税金-应交增值税”账户的借方。作会计分录如下:

借:应交税金-未交增值税

贷:应交税金-应交增值税(转出多交增值税)

1200结转后的“应交税金-应交增值税”为借方余额300元。

2.当“应交税金-应交增值税”的借方差额等于“已交税金”的合计数时,表明已交税金全部为多交。同时,本月无待抵扣进项税额。

[例3]某企业4月份“应交税金-应交增值税”账户资料,如下所示:

借方贷方借或贷余额进项税额2850,销项税额2850,已交税金1200,合计4050,合计2850,借1200,借方差额1200元,即为已交税金1200元或多交税金1200元。同时,当期销项税额2850元即为当期进项税额2850元,无待抵扣进项税额。作会计分录同上。结转后的“应交税金-应交增值税”余额为零。

3.当“应交税金-应交增值税”的借方差额小于“已交税金”的合计数时,表明已交税金中部分为应交税额、部分为多交税额,借方差额即是多交税额。

[例4]某企业4月份“应交税金-应交增值税”账户资料,如下所示:借方贷方借或贷余额进项税额2850,销项税额3000,已交税金1200,合计4050,合计3000,借1050,本月该企业已交税金1200元,其中应交150元(3000-2850=150),故多交1050元。作会计分录如下:

借:应交税金-未交增值税1050

贷:应交税金-应交增值税(转出多交增值税)1050

结转后的“应交税金-应交增值税”余额为零。

(三)实际上缴增值税的会计处理

1.当月预缴、上缴当月应交增值税时,作会计分录如下:

借:应交税金-应交增值税(已交税金)

贷:银行存款

2.月初结清上月应交增值税或上缴以前月份(年度)欠缴增值税时,作会计分录如下:

借:应交税金-未交增值税

贷:银行存款

热门曲谱

刘德华喊话四大天王合体做节目:他们愿意我 彭于晏带违规水果过海关被罚 据台湾媒体报道,彭于晏7月1日返回台北在松山机场过海关的时候,因为不小心带了水果,被海关查获并罚款3000元台币 。有台湾媒体询问机场工作人...[详情]分类:知识库时间:12:37

刘德华喊话四大天王合体做节目:他们愿意我 彭于晏带违规水果过海关被罚 据台湾媒体报道,彭于晏7月1日返回台北在松山机场过海关的时候,因为不小心带了水果,被海关查获并罚款3000元台币 。有台湾媒体询问机场工作人...[详情]分类:知识库时间:12:37 led和节能灯哪个好

led和节能灯哪个好 概括:这道题是贲友颗同学的课后练习题,主要是关于led和节能灯哪个好,指导老师为黎老师。LED节能灯是继紧凑型荧光灯(即普通节能灯...

[详情]分类:知识库时间:14:47 个人所得税税率

个人所得税税率 概括:这道题是蒲值暇同学的课后练习题,主要是关于个人所得税税率,指导老师为阚老师。

题目:个人所得税税率

解:<...[详情]分类:知识库时间:14:51 个税计算方法

个税计算方法 概括:这道题是文缘卣同学的课后练习题,主要是关于个税计算方法,指导老师为惠老师。负所得税制度的意义财税部门出台了给予弱势群...

[详情]分类:知识库时间:14:51 李光洁宣布结婚 彭于晏带违规水果过海关被罚 据台湾媒体报道,彭于晏7月1日返回台北在松山机场过海关的时候,因为不小心带了水果,被海关查获并罚款3000元台币 。有台湾媒体询问机场工作人...[详情]分类:知识库时间:12:37

李光洁宣布结婚 彭于晏带违规水果过海关被罚 据台湾媒体报道,彭于晏7月1日返回台北在松山机场过海关的时候,因为不小心带了水果,被海关查获并罚款3000元台币 。有台湾媒体询问机场工作人...[详情]分类:知识库时间:12:37 什么可以美白牙齿

什么可以美白牙齿 概括:这道题是贡泼俊同学的课后练习题,主要是关于什么可以美白牙齿,指导老师为井老师。冷光美白牙齿顾名思义就是用冷光来美白牙...

[详情]分类:知识库时间:14:58 什么是连带责任

什么是连带责任 概括:这道题是满澄檬同学的课后政治练习题,主要是关于什么是连带责任,指导老师为宦老师。

题目:什么是连带责任

...[详情]分类:知识库时间:14:58 趣头条与江苏卫视达成战略合作 彭于晏带违规水果过海关被罚 据台湾媒体报道,彭于晏7月1日返回台北在松山机场过海关的时候,因为不小心带了水果,被海关查获并罚款3000元台币 。有台湾媒体询问机场工作人...[详情]分类:知识库时间:12:37

趣头条与江苏卫视达成战略合作 彭于晏带违规水果过海关被罚 据台湾媒体报道,彭于晏7月1日返回台北在松山机场过海关的时候,因为不小心带了水果,被海关查获并罚款3000元台币 。有台湾媒体询问机场工作人...[详情]分类:知识库时间:12:37 利率怎么算

利率怎么算 概括:这道题是从纲凑同学的课后练习题,主要是关于利率怎么算,指导老师为殳老师。银行利率表示一定时期内利息量与本金的比率,通...

[详情]分类:知识库时间:14:58 名贵树种

名贵树种 概括:这道题是山翁灿同学的课后练习题,主要是关于名贵树种,指导老师为谈老师。

题目:名贵树种

解: ...[详情]分类:知识库时间:14:56 埃利斯

埃利斯 概括:这道题是苏似涡同学的课后政治练习题,主要是关于埃利斯,指导老师为裴老师。

题目:埃利斯

解: ...[详情]分类:知识库时间:14:54 差异

差异 概括:这道题是巫唐抖同学的课后练习题,主要是关于差异,指导老师为左老师。暂时性差异是由税收法规与会计准则确认时间或计税基础...

[详情]分类:知识库时间:14:53 平衡梁

平衡梁 概括:这道题是浦晓淖同学的课后练习题,主要是关于平衡梁,指导老师为赵老师。平衡梁为吊装机具的重要组成部分,可用于保持被吊设...

[详情]分类:知识库时间:14:54 建筑图集

建筑图集 概括:这道题是蓟侠位同学的课后政治练习题,主要是关于建筑图集,指导老师为焦老师。《新疆传统建筑图集》是2009年新疆科学技术出...

[详情]分类:知识库时间:14:54 成分分析

成分分析 概括:这道题是颜仑徽同学的课后练习题,主要是关于成分分析,指导老师为戈老师。

题目:成分分析

解: ...[详情]分类:知识库时间:14:56 无坚不摧之力

无坚不摧之力 概括:这道题是路婆掖同学的课后政治练习题,主要是关于无坚不摧之力,指导老师为祁老师。

题目:无坚不摧之力

解:<...[详情]分类:知识库时间:14:54 气垫船原理

气垫船原理 概括:这道题是席洞朴同学的课后练习题,主要是关于气垫船原理,指导老师为毛老师。通风工程是送风、排风、除尘、气力输送以及防、...

[详情]分类:知识库时间:14:54 海狸

海狸 概括:这道题是项筛卦同学的课后练习题,主要是关于海狸,指导老师为钱老师。

题目:海狸

解: ...[详情]分类:知识库时间:14:56 38译码器

38译码器 知识点:《38译码器》 收集:瞿收霉 编辑:桂花

[详情]分类:知识库时间:10:57

本知识点包括:1、38译码器在单片机系统中的作用是什么? 2、求vh... aidma

aidma 知识点:《aidma》 收集:蒯超峦 编辑:栀子花女孩

[详情]分类:知识库时间:12:08

本知识点包括:1、SOV/SOM是什么?AIDMA和AIDAS理论代表什么...